- Законодательство РФ предусматривает ряд категорий граждан, которым полагается от государства социальная и материальная поддержка, в том числе и денежное возмещение затрат на оплату аренды жилья.

- Социальная помощь, ее размер и порядок получения регламентируется федеральными и региональными нормативными актами.

- Рассмотрим порядок получения компенсации, а также нюансы начисления страховых взносов.

Когда сотруднику компенсируют затраты на аренду жилья

Основания для компенсационных выплат закреплены в статье 169 ТК РФ. В норме говориться, что деньги выплачиваются при условии предварительного согласования с работодателем в случае переезда в другую местность.

Основания для компенсационных выплат закреплены в статье 169 ТК РФ. В норме говориться, что деньги выплачиваются при условии предварительного согласования с работодателем в случае переезда в другую местность.

Необходимость в изменении места фактического пребывания должно быть напрямую связано с выполнением должностных обязанностей.

Работодатель обязуется компенсировать затраты, связанные с:

- переездом сотрудника вместе с членами его семьи;

- транспортировкой личных вещей;

- оплатой аренды за проживание;

- обустройством на новом месте проживания.

Статья 169 Трудового кодекса РФ «Возмещение расходов при переезде на работу в другую местность»

Особенности оплаты аренды

В коллективном договоре прописываются ключевые нюансы, связанные с выплатой компенсации сотруднику:

- стоимости аренды жилья, оформленной по договору самой организаций;

- в случае самостоятельно заключения договору. В этом случае оплата производится работником, а денежные средства перечисляются на его счет, или арендодателю.

Кому полагается выплата компенсации за поднаем

К ним относятся:

- Социально незащищенные граждане (дети-сироты, дети, оставшиеся без родительского попечения, лица, признанные малоимущими);

- Военнослужащие, не имеющие в собственности жилой недвижимости по месту несения службы;

- Сотрудник предприятия или организации, чья работа сопряжена с частыми командировками, при условии, что обязанность по выплате компенсации прописана в трудовом соглашении.

Выплата денежных средств осуществляется путем перечисления денег на счет работника в виде суточных, либо путем предоставления компенсации по фактическому возвращению из командировки. Таким же образом деньги выплачиваются сотруднику бюджетной организации.

Компенсация за аренду жилья сотруднику

Читать так же: Что такое CRM-системы

Читать так же: Что такое CRM-системы

Если работника устраивают условия трудоустройства, то в обязательном порядке в тексте соглашения прописываются нюансы, касающиеся расходов на проживание, а именно:

- порядок выплаты компенсации;

- сумма надбавки к заработной плате;

- требования к арендуемому жилью;

- возможность совместного проживания с семьей.

Предусматривается 2 варианта аренды жилья:

- работодатель заключает договор аренды;

- сотрудник самостоятельно выбирает жилье и заключает соглашение с последующим получением компенсации за проведенную оплату.

- Работник, получивший денежные средства в виде компенсации, обязуется оплатить НДФЛ и страховые взносы.

- Сумма налоговых отчислений не должна превышать 20% от размера общего дохода работника.

- Если сотрудник самостоятельно арендует жилье, то для получения компенсации потребуется предоставить:

- Печатный вариант договора аренды, в котором отражаются существенные условия;

- Платежное поручение или расписка от арендодателя, выступающая доказательством оплаты проживания.

Денежная компенсация за поднаем во время командировки

Размер компенсации оговаривается перед командировкой и в случае превышения согласованного лимита, работник оплачивает разницу самостоятельно.

Компенсационные выплаты при работе в разъездах

Разъездная работа — один из способов выполнения трудовых обязанностей вне офиса компании. Постоянные передвижения сотрудника не относятся к командировкам, однако сопровождаются определенными расходами, компенсируемыми за счет работодателя.

Сотрудник обязуется предоставить документы, подтверждающие совершенные траты. Это могут быть чеки, оплаченные счета, билеты, квитанции и т. д.

Компенсация за найм жилья военнослужащим

- проходящих службу по контракту;

- уволенных в запас, и состоящих на учете как нуждающиеся в улучшении жилищных условий.

Компенсация не назначается военнослужащему при условии, если:

- он не самостоятельно не инициировал процедуру предоставления компенсации;

- у одного из членов семьи есть в собственности пригодное для проживания недвижимость, в непосредственной близости от места прохождения службы.

Размер выплат зависит от 2 факторов:

- Установленной в регионе социальной нормы площади, которая варьируется в зависимости от членов семьи;

- Средней стоимости 1 кв. м площади в регионе проживания и несения службы.

Предлагается ознакомиться с социальными нормами площади:

| Норма кв. м | Количество проживающих |

| 24 | 1 |

| 36 | 2 |

| 43 | 3 |

| 12 на каждого | Свыше 3 |

Куда следует обратиться, чтобы получить компенсацию

Сотрудники предприятий и организаций обращаются непосредственно к работодателю. Причем, закон не обязывает руководителя предприятия или организации предоставлять денежную компенсацию работнику или оплачивать жилье, кроме случаев, когда сотрудник по инициативе работодателя был приглашен на работу с другого города или страны.

Читать так же: Расчет отпускных в 2021 году

В остальных случаях решение принимается исключительно на усмотрение руководства компании. Сумма компенсации и порядок предоставления регламентируется внутренней документацией предприятия и согласовывается с каждым сотрудником в индивидуальном порядке.

Военнослужащим средства выделяются из федерального бюджета, следовательно требования к выбранному арендному жилью выдвигаются несколько иными, и в некоторых случаях в предоставлении компенсации может быть отказано.

https://www.youtube.com/watch?v=KA_64OxKkrM

Чтобы получить деньги военнослужащему в качестве компенсации потребуется подготовить и подать рапорт на имя начальника воинской части по месту распределения и приложить следующие документы:

- документы, удостоверяющие личность каждого члена семьи;

- справку о составе семьи;

- договор аренды;

- справка, свидетельствующая о зачислении военнослужащего в конкретную воинскую часть.

- Скачать образец рапорта на выплату денежной компенсации за наем (поднаем) жилого помещения

- Социально незащищенные категории граждан обращаются в территориальный орган социальной защиты для получения статуса нуждающихся в улучшении жилищных условий.

- Особенности назначения материальной компенсации:

- помощь назначается, если органы местной власти не могут предоставить подходящее жилье в собственности либо обеспечить недвижимостью на условиях социального найма;

- сумма возмещения не является фиксированной выплатой и изменяется в зависимости от ежегодного уровня индексации в конкретном регионе и времени года;

- при выявлении задолженности по квартплате или ЖКУ материальная компенсация может быть отменена.

Как отразить оплату аренды в целях налогообложения

Предусматривается 2 варианта учета расходов на оплату аренды.

Законный и более сложный

Трудовой кодекс закрепляет, что элемент оплаты труда, выражающийся в натуральной форме, не может составлять более 20% от общей суммы дохода. Сопутствующие траты работодателя отображаются в «прибыльных» расходах. В таком случае в их перечне может учитываться только сумма, не превышающая лимит в 20% от дохода работника.

В практике существуют прецеденты, когда правило 20% «нарушалось», обосновывая это тем, что доход работодателя в натуральной форме облагается НДФЛ.

Если говорить о бухгалтерских проводках, то применяются следующие:

- ДТ 20, 26, 44 КТ 76 — внесение оплаты за аренду в состав расходов работодателя;

- ДТ 70 КТ 68 — удержание НДФЛ с дохода в натуральной форме, включенного в зарплату сотрудника;

- ДТ 76 КТ 68 — удержание НДФЛ из средств, которые поступают арендодателю;

- ДТ 76 КТ 51 — перечисление денег за аренду жилья;

- ДТ20 КТ69 — начисление страховых взносов на доход сотрудника в натуральной форме.

Данный метод не вызывает у контролирующих органов вопросов и претензий к организации.

Метод рисков

Метод применим в случаях, если руководитель организации готов отстаивать правоту перед контролирующими органами. Его суть заключается в отрицании того, что расходы на аренду жилья являются доходом сотрудника. При этом требуется обоснование, что траты являются вынужденными и обоснованными, без несения которых невозможно нормальное функционирование организации.

Все расходы учитываются в бухгалтерии в полном объеме как «прочие расходы».

Читать так же: Как выставить счет на оплату

Согласно данному методу компенсация арендной платы не является доходом в натуральной форме, следовательно, нет оснований для удержания НДФЛ, а также начисления страховых взносов.

Законодательные акты по теме

| ст. 159 ЖК РФ | О социальной поддержке нуждающихся граждан в отношении оплаты жилищно-коммунальных услуг |

Полицейским компенсируют затраты на аренду жилья

Полицейские, снимающие квартиры в Москве и Петербурге, помимо заработной платы будут ежемесячно получать до 22,5 тысяч рублей в качестве компенсации за аренду жилья.

Соответствующие нормы содержит постановление правительства от 30 декабря 2011 года, размещенное в банке данных нормативных актов на сайте кабмина.

В документе, в частности, говорится, что денежная компенсация за наем жилья будет установлена как для сотрудников полиции, так и для членов семей стражей порядка, погибших при исполнении служебных обязанностей, передает «Интерфакс».

Сотрудникам полиции будут ежемесячно возмещать затраты на съемное жилье в полном объеме или не более установленной в зависимости от региона суммы. «15 тыс. рублей — в Москве и Санкт-Петербурге, 3,6 тыс. рублей — в других городах и районных центрах, 2,7 тыс. рублей — в прочих населенных пунктах», — говорится в постановлении.

В нем отмечается, что размер компенсации будет повышаться в 1,5 раза в тех случаях, когда вместе с сотрудником проживают три или более членов семьи или семья погибшего полицейского состоит из трех или более человек.

«Настоящее постановление вступает в силу с 1 января 2012 года, а в отношении сотрудников, указанных в части 2 статьи 20 ФЗ «О социальных гарантиях сотрудникам органов внутренних дел РФ и внесении изменений в отдельные законодательные акты РФ», и членов семей погибших (умерших) сотрудников из их числа — с 1 января 2013 года», — говорится в постановлении.

Напомним, что кроме того, с 2012 года повышены заплаты полицейских.

«Оклады сотрудников органов внутренних дел к 1 января вырастут в четыре раза, в целом денежное довольствие повысится примерно в два раза», — сообщил ранее глава МВД РФ Рашид Нургалиев.

Как он рассказал, зарплата старшего лейтенанта полиции в должности старшего оперуполномоченного с выслугой от пяти до десяти лет с учетом надбавок в расчете на один месяц повысится с 22,7 тысяч до 49 тысяч рублей.

- «Подполковник полиции начальник РОВД с выслугой 15 лет сегодня должен получать 48,9 тысяч рублей, а начиная с 1 января 74,3 тысяч рублей», — сказал глава ведомства.

- «При таком денежном довольствии можно уже отбирать, а не вести набор», — отметил Нургалиев.

Оформление компенсации за аренду жилья сотруднику

Организация вправе выплачивать компенсацию за съем жилья сотрудникам, вынужденным исполнять трудовые обязанности не по месту постоянного жительства.

Трудовое законодательство обязывает работодателя возместить расходы на переезд и обустройство работника при вынужденном переезде (ст. 169 ТК РФ). Компенсация аренды жилья сотрудникам в составе таких расходов не поименована.

Но компания вправе прописать подобное возмещение в коллективном договоре или ином локальном нормативном акте.

При необходимости переезда сотрудника в новое место жительства пропишите размер и порядок того, как выплачивается компенсация за съемное жилье в трудовом договоре или дополнительном соглашении к нему. Это позволит учесть затраты в налоговом учете.

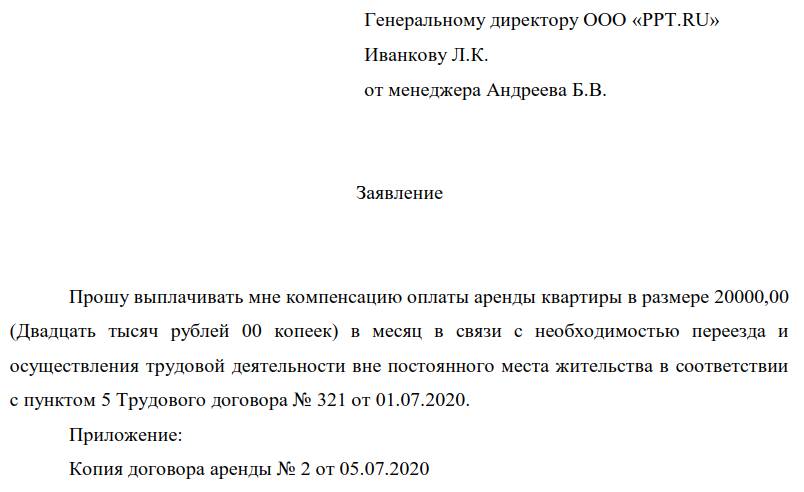

Документы, необходимые для возмещения затрат

Перечислим, какие документы нужны для компенсации аренды жилья. Обычно требуется всего 2 документа

- Заявление сотрудника на компенсационную выплату.

- Копии договора аренды, платежных документов.

Образец заявления

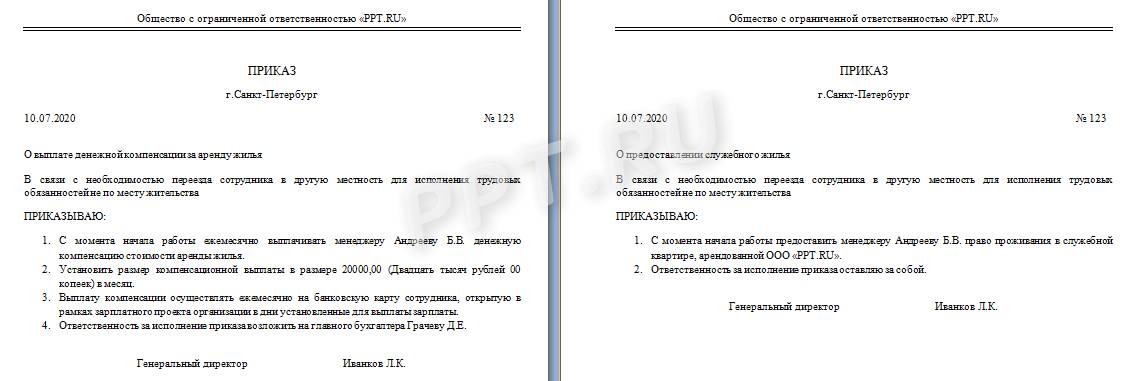

Организация вправе не компенсировать понесенные затраты работникам, а арендовать жилое помещение для размещения работников самостоятельно и предоставлять его в пользование работникам, вынужденным сменить место жительства. В этом случае необходимы:

- Договор аренды жилого помещения на организацию.

- Договор безвозмездного пользования квартирой работником.

Собрав пакет документов, издайте приказ на компенсацию жилья или предоставление в пользование служебной квартиры.

Надо ли удерживать НДФЛ и страховые взносы

Контролирующие органы относят компенсацию оплаты жилья работнику по трудовому договору к зарплатным выплатам (Письмо Минфина от 14.01.19 №03-04-06/1153) и полагают, что с них уплачиваются:

И предоставление безвозмездного проживания в служебной квартире, и компенсация расходов на аренду жилья сотруднику являются доходом физического лица. Следовательно, облагаются налогом на доходы физлиц в полном объеме (ст. 422 НК РФ).

Существует судебная практика, которая показывает, что если выплаты производились работникам в качестве возмещения дополнительных затрат, связанных с разъездным характером работы (и организация смогла доказать это, представив ЛНА, такие как служебная записка на компенсацию жилья сотруднику, табели, путевые листы), то такие выплаты не облагаются страховыми взносами.

Поскольку компенсационная выплата производится в рамках трудовых отношений и не включена в необлагаемые (ст. 422 НК РФ), то ее включают в базу обложения страховыми взносами в полном объеме.

| Выплачивается возмещение расходов | Сумма компенсационной выплаты |

| Предоставляется служебная квартира | Сумма арендного платежа, уплачиваемого организацией |

Отражаем в бухучете и учитываем в целях налогообложения

В бухгалтерском учете затраты на возмещение арендных платежей за квартиру относятся к расходам по основной деятельности. Проводки формируются следующие:

| Начислено возмещение арендных платежей работнику | 26, 44 | 73 |

| Возмещение расходов на аренду выплачено работнику | 73 | 50, 51 |

| Арендные платежи за квартиру организацией учтена в расходах | 26, 44 | 60, 76 |

| Арендные платежи перечислены арендодателю | 60, 76 | 51 |

| Удержан НДФЛ | 70 | 68 |

| Начислены страховые взносы | 26, 44 | 69 |

В налоговых расходах компенсация найма жилья сотрудникам признается только в размере, не превышающем 20% от начисленной заработной платы работника.

Дело в том, что Минфин относит такие выплаты к оплате труда в натуральной форме (Письмо от 14.09.16 №03-04-06/53726, ст. 131 ТК РФ).

Отстоять право учитывать возмещение аренды сотрудникам при исчислении налога на прибыль в большем размере удастся только в суде.

Компенсация аренды жилья сотрудникам в 2021 году: налогообложение и учет

Согласно законодательству РФ, переезд рабочего в другой город, регион или страну для осуществления трудовой деятельности, подразумевает возмещение средств, затраченных на аренду жилья. Поэтому начальству нужно правильно оформить документы, учесть сумму и порядок удержания НДФЛ, уплаты страховых взносов, чтобы правильно оформить выплату.

Законодательные основания для возмещения аренды жилья работникам на 2021 год

Согласно ст.169 ТК РФ, работодатель обязан возместить сотруднику стоимость съемной квартиры только в случае приглашения последнего переехать в другой город/регион для последующей работы там.

Предприятие должно взять на себя покупку билетов до места назначения для рабочего, членов его семьи или вернуть средства, потраченные на бензин в случае проезда на своей машине.

В остальных случаях начальник не обязан возмещать стоимость наёма жилья, но может это делать по своему желанию и совместной договоренности.

Есть два варианта:

- компания сама арендует и оплачивает квартиру для сотрудника;

- все вопросы по съему жилья решает сотрудник, а работодатель возмещает затраты.

Порядок покрытия расходов фиксируется в коллективном договоре предприятия или регламентируется внутренними нормами. Также он может быть прописан в трудовом договоре с конкретным сотрудником.

Порядок оформления

В идеале нужно прописать порядок возмещения денег в трудовом договоре во избежание разногласий.

Необходимые документы для получения сотрудником компенсации:

Необходимые документы для получения сотрудником компенсации:

- договор об аренде;

- трудовой договор (нужен, если работодатель участвует как юридическое лицо в съеме квартиры);

- квитанции, подтверждающие сумму коммунальных платежей.

Если договор с арендодателем заключается на срок от года и более, он обязательно должен быть зарегистрирован в Госреестре.

Особенности

В действующем законодательстве нет единого определения компенсации жилья сотруднику. По одним источникам эти расходы классифицируются как гарантия, финансовая поддержка при переезде. По другим — входят в оклад сотрудника в виде натурального дохода, получение оплаты за работу или её части в виде продукции компании или материальных ценностей.

В связи с этим арбитражной практике знакомо множество спорных случаев по вопросу покрытия расходов предприятием.

На практике работодатель вправе выбрать более подходящий для себя из этих вариантов и избежит проблем, если отчетность и трудовые отношения будут оформлены в соответствии с законом.

Налогообложение

Выплачиваемая сотруднику компенсация классифицируется законодательством РФ, как доход в натуральной форме. Следовательно, он облагается НДФЛ (подоходным налогом) по той же процедуре, что и стандартная зарплата.

Согласно НК РФ, удерживается 20% от дохода:

- 3% уходит в федеральную казну;

- 17% — в региональную.

Ст. 131 ТК РФ предусмотрено, что прибыль рабочего, полученная в натуральной форме, не должна превышать 20% от общей суммы оклада, в которую входят все премии и надбавки.

Если сотрудник сам снимает квартиру, заключает договор с хозяином как физическое лицо, а организация только сумму за найм, то эти средства не считаются доходом в натуральной форме, что подтверждено письмом ФНС РФ от 12.01.2009 и нескольких письмах от Минфина.

Жилье за счет работодателя: налоговые последствия для компании

Если компания приглашает иногороднего сотрудника на работу, то не редко ей приходится предоставлять ему жилье.

Эти расходы могут составить приличную сумму и, понятно, что компания заинтересована отнести их на уменьшение налоговой базы по налогу на прибыль.

Может ли она это сделать безболезненно? В статье поговорим о том, как учесть аренду жилья для работника или возмещение ему расходов на наем жилья для целей налогообложения.

Для того, чтобы организация могла учесть в составе расходов суммы аренды жилья для сотрудника, необходимо выполнение двух условий:

- предоставление жилья сотруднику должно быть предусмотрено трудовым договором;

- сумма арендной платы, как доход в натуральной форме, должна являться составной частью заработной платы сотрудника.

Если организация компенсирует непосредственно сотруднику арендную плату, которую он самостоятельно уплачивает арендодателю за съемное жилье, то согласно официальному мнению, подобные выплаты не являются оплатой за выполнение трудовых функций и, соответственно, на основании п. 29 ст. 270 НК РФ не учитываются в целях налогообложения прибыли. Эта позиция выражена в Письмах ФНС РФ от 12.01.2009 № ВЕ-22-3/6, Минфина РФ от 12.01.2018 № 03-03-06/1/823, от 22.10.2013 № 03-04-06/44206, от 30.09.2013 № 03-03-06/1/40369, от 04.04.2013 № 03-04-06/11060.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».Документы, подтверждающие затраты организации на оплату проживания сотрудника:

- трудовой договор, который предусматривает оплату организацией проживания сотрудника;

- договор аренды жилья;

- платежное поручение на перечисление арендной платы.

Учет в налоговых расходах оплаты аренды жилья для сотрудника при ОСНО

Доля заработной платы, выплачиваемая в натуральной форме, не может превышать 20% от начисленной месячной заработной платы (ст. 131 ТК РФ).

Поэтому затраты организации на оплату арендованного жилья для сотрудника могут быть учтены в составе расходов на оплату труда, в размере, не превышающем 20% от начисленной месячной заработной платы этого сотрудника, с учетом премий и надбавок, при условии, что это предусмотрено трудовым договором.

Учет в налоговых расходах оплаты аренды жилья для сотрудника при УСН

Согласно пп. 6 п. 1 ст. 346.16 НК РФ, при расчете единого налога, уплачиваемого в связи с применением УСН, организации могут уменьшить полученные доходы на расходы на оплату труда. При этом расходы на оплату труда принимаются в порядке, предусмотренном ст. 255 НК РФ, то есть, аналогичном, как и для расчета налога на прибыль организаций (п. 2 ст. 346.16 НК РФ).

Следовательно, расходы организации, применяющей УСН, связанные с оплатой аренды жилья за сотрудника, являются частью заработной платы, выплачиваемой в натуральной форме, которая учитывается при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, в размере, не превышающем 20% от начисленной месячной заработной платы этого сотрудника, с учетом премий и надбавок, при условии, что это предусмотрено трудовым договором. Данная позиция отражена в письмах Минфина РФ от 05.02.2016 № 03-11-06/2/5880, от 14.07.2017 № 03-11-06/2/45197, от 15.12.2015 № 03-11-06/2/73266.

Ндфл с доходов сотрудника в натуральной форме

Согласно п. 1 ст. 210 НК РФ, при определении налоговой базы по НДФЛ, учитываются все доходы, полученные сотрудником, как в денежной, так и в натуральной формах.

К доходам, полученным в натуральной форме, относится оплата (полностью или частично) организацией за сотрудника товаров (работ, услуг) или имущественных прав (пп. 1 п. 2 ст. 211 НК РФ).

Следовательно, часть заработной платы, выплаченная сотруднику в натуральной форме, путем оплаты за него стоимости аренды, облагается НДФЛ в общеустановленном порядке.

Организация, независимо от применяемой ею системы налогообложения, является налоговым агентом по НДФЛ, поэтому она обязана исчислить, удержать и уплатить в бюджет НДФЛ.

Налоговой базой для расчета НДФЛ, в данном случае, является сумма арендной платы, уплачиваемая организацией за сотрудника.

Ставка НДФЛ с дохода в натуральной форме, применяется та же, что и к заработной плате в денежной форме.

Датой получения дохода в натуральной форме является дата оплаты арендодателю арендной платы (пп. 2 п. 1 ст. 223 НК РФ).

НДФЛ с заработной платы, выплачиваемой в натуральной форме, может быть удержан при фактической выплате сотруднику заработной платы в денежной форме (п. 4 ст. 226 НК РФ) (Письма Минфина РФ от 23.01.

2018 № 03-04-06/3201, от 12.01.2018 № 03-03-06/1/823, от 03.10.2017 № 03-04-06/64421).

Страховые взносы с доходов сотрудника в натуральной форме

Сумма арендной платы, уплачиваемая организацией за аренду жилья для сотрудника, подлежит обложению страховыми взносами в общеустановленном порядке, как выплата в рамках трудовых отношений (Письма Минфина РФ от 19.02.2018 № 03-04-06/10129, Минтруда РФ от 02.03.2016 № 17-3/В-84).

Бухгалтерский учет оплаты аренды жилья для сотрудника

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом МФ РФ от 31.10.

2000 № 94н, расходы на оплату труда, в том числе в натуральной форме, отражаются с использованием счета 70 «Расчеты с персоналом по оплате труда».

Перечисление арендной платы арендодателю отражается по счету 76 «Расчеты с разными дебиторами и кредиторами».

- В бухгалтерском учете расходы организации на оплату аренды жилья для сотрудника отражают следующим образом:

- Д 76 К 51 — Перечислены денежные средства арендодателю за аренду жилья

- Д 70 К 76 — Оплата стоимости аренды жилья учтена в составе заработной платы

- Д 26 (20, 44) К 70 — Заработная плата учтена в составе затрат

- Д 26 (20, 44) К 69 — Начислены страховые взносы на заработную плату

- Д 70 К 68.2 — Удержан НДФЛ при выплате заработной платы

Заполнение расчета 6-НДФЛ и справки 2-НДФЛ при выплате дохода сотруднику в натуральной форме

Заполнение расчета по форме 6-НДФЛ при выплате сотруднику дохода в натуральной форме рассмотрено в Письмах ФНС РФ от 09.08.2016 № ГД-3-11/3605@, от 28.03.2016 № БС-4-11/5278@. Расчет заполняется следующим образом:

Раздел 1 расчета 6-НДФЛ

- Строка 020 — сумма дохода в натуральной форме (сумма арендной платы)

- Строка 040 — сумма НДФЛ, исчисленная с дохода в натуральной форме

- Строка 070 — сумма НДФЛ, удержанная из дохода сотрудника, полученного в денежной форме

- Если остается сумма НДФЛ, не удержанная налоговым агентом, то она указывается по строке 080.

Раздел 2 расчета 6-НДФЛ

Строка 100 — дата получения дохода в натуральной форме (день перечисления арендной платы арендодателю)

Строка 110 — дата выплаты дохода в денежной форме (день фактической выплаты заработной платы)

Строка 120 — первый рабочий день, следующий за днем фактической выплаты заработной платы (п. 6 ст. 226 НК РФ)

- Строка 130 — сумма дохода, полученного в натуральной форме

- Строка 140 — сумма НДФЛ, удержанного с дохода в натуральной форме

- В справке 2-НДФЛ доход сотрудника в натуральной форме отражается в том месяце, когда указанный доход передан сотруднику, с кодом дохода — 2530 «Оплата труда в натуральной форме».

В соответствии с п. 1 ст. 230 НК РФ, в справке 2-НДФЛ указываются коды доходов и вычетов в соответствии с Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387:

- в Приложении № 1 — коды видов доходов

- в Приложении № 2 — коды видов вычетов

Пример: заработная плата сотрудника составляет 50 000 рублей в месяц. Срок выплаты заработной платы 10 числа месяца, следующего за оплачиваемым месяцем. Организация ежемесячно 5 числа оплачивает за сотрудника аренду жилья в сумме 18 000 рублей.

- В бухгалтерском учете, в составе расходов, организация учитывает в полной сумме выплату дохода сотрудника в натуральной форме (18 000 рублей).

- В налоговом учете, в составе расходов, организация учитывает выплату дохода сотрудника в натуральной форме, в следующем размере:

- 50 000 рублей х 20 % = 10 000 рублей

То есть, из 18 000 рублей арендной платы, в налоговые расходы можно включить только 10 000 рублей. Следовательно, общая сумма заработной платы сотрудника, выплачиваемая, как в натуральной, так и денежной формах, в состав налоговых расходов организации, включается в размере 42 000 рублей.

- Заполнение расчета 6-НДФЛ

- Раздел 1

- Строка 020 — 18 000

- Строка 040 — 2 340

- Строка 070 — 2 340

- Раздел 2

Строка 100 — 05.месяц.год

Строка 110 — 10.месяц.год

Строка 120 — 11.месяц.год

Строка 130 — 18 000

Строка 140 — 2 340

Оплата жилья работнику: налогообложение, НДФЛ, страховые взносы

Некоторые работодатели принимают к себе на работу сотрудника из другого города и арендуют в своем городе для него квартиру. Но как в этом случае быть с НДФЛ? Включается ли стоимость арендованного жилья в налогооблагаемую базу и нужно ли на эту сумму начислять страховые взносы? В статье рассмотрим как должна оформляться оплата жилья работнику.

Оплата жилья работнику

Когда компании – работодатели приглашают к себе на работу специалистов с других городов и регионов, для сотрудников возникает проблема в аренде жилья не только для себя, но и для своей семьи.

Нередко компании предлагают оплачивать аренду жилья таким специалистам, что может повлиять на решение о переезде.

Такие расходы являются экономически оправданными, но у проверяющих органов они часто вызывают множество вопросов.

Важно! Большим плюсом для работодателей является то, что такие расходы контролирующие органы не запрещают признавать в качестве налоговых расходов.

Но признать затраты по оплате жилья работника в качестве налоговых расходов можно лишь при следующем условии: они должны быть оформлены как одна из частей оплаты труда, что должно быть прописано либо в трудовом, либо в коллективном договоре (письмо ФНС России №ВЕ-22-3/6@).

НДЛФ

Для того, чтобы определить нужно ли удерживать НДФЛ со стоимость аренды квартиры, необходимо изучить условия трудового договора с работником. Если в договоре предусматривается оплата жилья, то НДФЛ удерживать не нужно ( статью ⇒ НДФЛ с суммы подаренных работнику денежных средств в 2021).

Если оплата жилья предусмотрена трудовым договором, значит такие выплаты напрямую связаны с трудовыми обязанностями работника и представляют собой компенсацию. Соответственно, в доход, подлежащий обложению НДФЛ включаться оплата не должна.

Страховые взносы

Страховые взносы на эту сумму также не нужно будет начислять. Однако по поводу страховых взносов ситуации могут быть разными.

С одной стороны оплата работнику жилья не входит в перечень сумм, на которые не начисляют страховые взносы (№212-ФЗ и №125-ФЗ).

Такие выплаты работодатель производит в рамках трудового договора с работником, а значит на них должны начисляться страховые взносы ( статью⇒ Задолженность по страховым взносам).

Однако с другой стороны, компенсация расходов по оплате жилья не должна рассматриваться как выплата, облагаемая страховыми взносами. Начисляются взносы на вознаграждение, выплачиваемое в рамках трудового договора с работником, либо гражданско-правового договора.

Рассматривать расходы по оплате жилья в качестве оплаты труда неправильно, так как размер такой оплаты не будет зависеть от квалификации работника, либо от сложности работ, выполняемых им.

Соответственно, такая компенсация не признается как вознаграждение за труд и страховые взносы на нее начислять не надо.

Порядок отражения в налоговом учете

В качестве расходов для целей налогообложения прибыли компании признают затраты компании, понесенные в рамках производственной деятельности, направленной на получение дохода при условии, что они являются экономически обоснованными и документально подтверждены.

Не подлежат к учету те затраты, которые связаны с лечением, отдыхом, организацией дохода или оплатой товаров личного пользования работника, а также иные аналогичные расходы.

Отнести оплату жилья аналогичным расходам нельзя, так как она напрямую имеет отношение у выполнению работником своих трудовых обязанностей.

Обосновать это можно тем, что оплата жилья работнику производится не в его личных целях, а для выполнения им своих обязанностей в рамках трудовых отношений. Соответственно, учесть в целях налогообложения такие расходы можно.

Оплата жилья как часть зарплаты

Все расходы компании можно подразделить на две основные группы: на связанные с производством или реализацией, а также внереализационные расходы. Такого рода платежи, как аренда имущества для целей налогообложения относят к первой группе расходов. Вместе с тем возникает вопрос, можно ли отнести аренду жилого имущества к расходам, связанным с производством и реализацией.

Если привлечение высокоэффективного специалиста производят для интересов компании, то признать их входящими в такую группу можно. Специалист, проживающий в другом городе самостоятельно бы не стал изменять свое место жительство.

Прописывается порядок, по которому происходит возмещение расходов по оплате жилья, а также размер компенсации в коллективном, трудовом договоре, либо в ином нормативном акте компании.

Таким образом, если в одном из перечисленных документов компания предусмотрит порядок возмещения расходов по найму жилья, то они могут признаваться как расходы, связанные с оплатой труда.

Обосновать это можно так: под расходами по оплате труда признают любые начисления как в денежной, так и в натуральной форме, производимые в пользу работников, если они предусмотрены в трудовом договоре или ином контракте. Затраты по оплате труда признают расходом, связанным с производством и квалификацией.

Учесть такие расходы можно в том случае, если они признаются оплатой труда, а также прописаны в условиях трудового договора. Иначе такие затраты носят лишь социальный характер и не могут учитываться при исчислении налога на прибыль.

Ограничение при оплате за жилье сотруднику

При оплате жилья также следует учитывать условия двадцатипроцентного ограничения для зарплаты в натуральной форме. К учету расходов по оплате труда, произведены которые не в денежной форме принять можно только не более 20% от месячной заработной платы.

Важно! Если работник арендует себе жилье сам, а работодатель только компенсирует оплату жилья и самостоятельно ничего за аренду не перечисляет, то получается, что работник получает эту выплату деньгами. И доля зарплаты в натуральной форме в этом случае отсутствует.

Однако превышать это ограничение в 20% также рискованно, иначе это может привести к спорам с проверяющими налоговыми органами.

Иные способы отражения затрат по оплате жилья

К затратам по оплате труда в целях налогообложения можно также отнести стоимость коммунальных услуг, а также бесплатно предоставляемого жилья. Но такие затраты по мнению налоговых органов к иногородним работникам относить не нужно.

Важно! На основании трудового кодекса (168 ТК РФ), компании должны нести расходы, связанные с наймом жилья только если работник направлен в командировку, либо его работа представляет собой разъездной характер.

Исходя из этого, оплата жилья для иногороднего сотрудника по месту нахождения компании работодателя не должна относиться к выплатам, предусмотренным ТК РФ.

Законодательная база

| письмо ФНС России №ВЕ-22-3/6@ | «О порядке учета в целях налогообложения расходов организации, связанных с предоставлением иногородним работникам жилого помещения» |

| Закон №212-ФЗ от 24.07.2009 | «О страховых взносах в ПФ РФ, ФСС и ФОМС» |

Компенсация За Найм Жилья Работнику Косгу 2021

С 1 января 2021 года действует новый порядок применения КОСГУ, КВР, а также увязки этих кодов. Специалисты финансового ведомства выпустили методрекомендации к порядку применения КОСГУ, в которых обращают внимание на суть нововведений, отличия новых положений от ныне действующих (письмо Минфина России от 29 июня 2021 г. № 02-05-10/45153).

Одно из самых важных изменений – новый принцип применения кодов КОСГУ при начислении выплат и предоставлении соцгарантий сотрудникам. Так, все выплаты персоналу делятся на зарплату (код 211), социальные (коды 266, 267) и несоциальные (коды 212, 214). Одновременно эти же выплаты подразделяются на выплаты в денежной и натуральной форме.

Командировочные расходы в 2021 году: КВР и КОСГУ

Наряду с этим правила применения КВР в отношении расходов, связанных с командированием сотрудников, с 01.01.2021 не поменяются. Согласно Порядку № 132н расходы, связанные со служебными командировками, как и до указанной даты, будут производиться в отношении:

Расходы на проезд к месту служебной командировки и обратно к месту постоянной работы транспортом общего пользования (соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта), если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы

Правила оплаты проживания в командировке в 2021 году

Учитывая, что законодательно не устанавливаются пределы возмещения понесенных затрат, каждый работодатель определяет их границы по своему желанию. Размер компенсации может варьироваться из-за вида служебной поездки – на территории субъектов, в границах России и за её пределами – и может составлять от 1500 до 3500 руб.

Находясь в рабочей поездке, сотрудник может воспользоваться арендой квартиры. При этом у него должен быть документ, подтверждающий понесенные расходы.

В таком случае, между руководителем компании и командируемым необходимо достижение соглашения о найме жилья в командировке непосредственно у хозяина квартиры. Подтвердить период нахождения в поездке и понесенные расходы можно, заключив арендный договор между сторонами.

К нему должна прикладываться расписка владельца недвижимости о передаче всей стоимости за наем. (общая и в сутки).

Как оформляется компенсация аренды жилья сотрудникам

- Аренда квартиры, оформленная самой компанией.

- Жилье арендует именно сотрудник. Работодатель просто возмещает его затраты. Руководитель может делать отчисления как на счет самого сотрудника, так и на счет арендодателя.

- Договор аренды, в котором указана вся сопутствующая информация: ФИО арендодателя и арендатора, стоимость аренды, адрес жилья.

- Платежки по оплате аренды (к примеру, расписки о получении средств за съем жилья).

КОСГУ: компенсация найма жилья в — командировке

Минфин России в письме от 28 апреля 2021 г. № 02-05-10/24913 разъяснил порядок применения КОСГУ в отношении расходов на возмещение работникам, направляемым в служебные командировки, затрат на наем жилых помещений и уплату страховых взносов.

Так, начиная с бюджетов на 2021 год (на 2021 год и на плановый период 2021 и 2021 годов) возмещение работникам расходов, связанных со служебными командировками, в том числе расходов на наем жилых помещений, подлежит отражению в бюджетном учете по подстатье 212 «Прочие выплаты» КОСГУ, а расходы на уплату страховых взносов, начисленных на эти выплаты, — по подстатье 213 «Начисления на выплаты по оплате труда» КОСГУ.

Квр и косгу найм жилья

На какой КОСГУ и КВР относить расходы по компенсации затрат работником по найму жилья? если: В муниципальном образовании установлен нормативный акт, согласно которого специалистам, прибывшим из другой местности для работы по письменному приглашению производится компенсация затрат за счет средств местного бюджета, путем безналичного перечисления денежных средств на счет наймодателя жилого помещения указанного в заявлении работником, по договору найма жилого помещения.По договору, организация предоставляет компенсацию затрат работнику по найму жилого помещения за счет средств местного бюджета для оплаты жилого помещения используемого для проживания на основании договора найма, заключенного с физическим или юридическим лицом ежемесячно на счет наймодателя. Работник заключает договор аренды квартиры с Арендодателем. В трудовом договоре данные условия не отражены.

Если договор найма заключен между Вашим учреждением и физическим или юридическим лицом (наймодателем) и учреждение само оплачивать его, то используйте вид расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» КОСГУ 226 «Прочие работы, услуги». В данном случае учреждение оплачивает услуги по организации проживания сотрудника стороннему исполнителю.

Компенсация за найм жилья в 2021 году

Попросту говоря, если федеральные госорганы не могут предоставить служебное жилье своим служащим, по причине его отсутствия, то они компенсируют последним траты, связанные с наймом жилья. Следует заметить, порядок предоставления компенсации для госслужащих, пожалуй, один из самых строгих.

Важно! В части установленных Постановлением № 1103 нормативов по общей площади при определенных обстоятельствах допускается превышение до 5 кв. м. К таковым относят: право гражданского госслужащего на дополнительную площадь и применение местных нормативов, которые выше их.

Компенсация за найм жилья в 2021 году

Льготой могут воспользоваться наиболее социально незащищенные слои общества, такие как дети-сироты, дети без родительского попечения, малоимущие семьи. Для этого представитель льготной категории граждан должен встать на учет в органах социальной защиты населения и заявить о том, что нуждается в улучшении жилищных условий.

Рекомендуем прочесть: Кэк В Доходной Части

Деньги на оплату жилья работодатель может сразу перечислять на счет арендодателя, предварительно заключив с ним договор аренды.

Или работник должен оплачивать жилье, а затем получать компенсацию вместе с заработной платой.

Если договор расторгается по вине сотрудника, если он нарушал трудовую дисциплину или уволился по собственному желанию, право на возмещение стоимости жилья утрачивается.